長きにわたり我が子のように接してきた会社や従業員を第三者に手渡すのがM&A。この過程にはオーナーでしか味わえないような、さまざまな感情が湧き出ます。そうしたときに隣でサポートしてくれるパートナーがいたら、心強いと思いませんか?

そのパートナーの役目を果たすのがM&Aアドバイザリーです。M&AアドバイザリーはM&Aの専門家としてM&Aにおける業務について取りまとめ、アドバイスを行い、 成約するまで依頼者を支えます。M&Aを進めるオーナーが気持ちで揺れ動いたとき、オーナーの背中を押したり、時には立ち止まったりするアドバイスもします。

一生に一度あるかないかのM&Aにおいて、信頼できるパートナーは欠かせません。そのため、M&Aの専門家であるM&Aアドバイザリーを介さずにM&Aを実施するのは、 “コンパスを持たずに航海に出るようなもの”、と表現する人もいます。

M&Aアドバイザリーは、企業のオーナーが今まで積み重ねてきた人生を次に託すという大きな役割を持っています。そのため、M&Aアドバイザリーの選び方のポイントと注意点は下記の通りになります。

選び方のポイント

- M&Aアドバイザリーの会社のスタンスを知る

- M&Aアドバイザリーの会社の歴史を見る

- M&Aアドバイザリーの担当者の能力を理解する

注意点

- M&Aの実務について知識がない

- 成約の時期を急かす

- 自分の味方だと感じられない

- 『とりあえず相手が出るかどうか見ましょう』と言ってくる

本文を読めば、M&Aアドバイザリーの基本的な役割はもちろん、M&Aアドバイザリーを選ぶ際のポイントや注意点を網羅的に理解できます。ぜひ最後まで読んでください。

目次

1. M&Aアドバイザリーは、会社オーナーの心強いパートナー

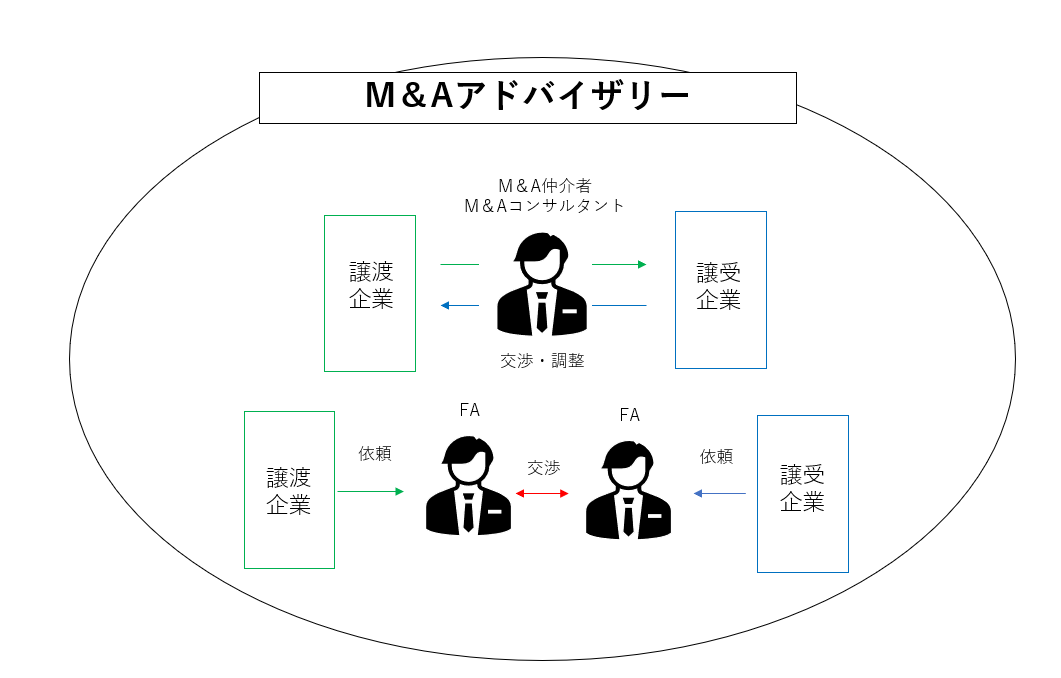

一般的にM&Aアドバイザリーと言えば、「M&A仲介者」、「M&Aコンサルタント」、「ファイナンシャルアドバイザー(FA)」(※1)などを指しますが、この記事においては、包括的に『M&Aアドバイザリー』と表現することとします。なぜなら、細かな点について違いはありますが、 オーナーがM&Aを成約するためにアドバイスを送るという業務を行っている専門家になるので、広義では同じ意味であると言えるからです。

(※1) M&A仲介者とFA(ファイナンシャル・アドバイザー)の違い

M&A仲介者は譲渡企業と譲受企業の双方と契約して支援を行いますが、FAは譲渡あるいは譲受のどちらか一方と契約を結んで交渉を進めます。このため、M&A仲介者は双方の納得いく条件で取引できるようにサポートする一方、FAは専属として契約した企業の利益を最大限に引き上げることを目的としています。

M&A仲介会社

・目的 :会社を売りたい方と買いたい方を結びつける

・契約対象:譲渡と譲受の双方

・役割 :中立的な立場から双方の要望を聞き、お互いに納得いく条件で交渉をまとめる

FA(ファイナンシャル・アドバイザー)

・目的 :M&A時に契約した企業の利益を最大化させる

・契約対象:譲渡か譲受の一方のみ

・役割 :金融政策の助言やサポートを行う。

2. M&Aアドバイザリーの選び方で重視したい3つのポイント

M&Aアドバイザリーを必要とする経営者はどんな方でしょうか?

- どういった相手がM&Aの候補先になるのかがわからない

- 会社の事業内容や業務フローに対して自信があるが、税務や財務、 法務、労務等の専門領域に対しては自信がない

- 自身が会社の譲渡をするかどうかまだ決めかねている

こうした方々は、M&Aアドバイザリーからの助言を受けることで自らの選択を正しく行うことができます。

では、ここからM&Aアドバイザリーの選び方のポイントを説明します。

2-1. M&Aアドバイザリー会社のスタンスを知る

譲渡、譲受の両方に入る「仲介」という立場を取るのか、それとも譲渡側のみ、もしくは譲受側のみに付く「FA(ファイナンシャルアドバイザー)」の立場をとるのか、を見極めてください。

日本の中堅・中小企業のM&Aにおいて圧倒的に多いのは「仲介」です。 一方、大企業が実施する1兆円規模というような金額のM&Aにおいては、証券会社や外資銀行などの投資銀行業務部門が「FA」として入ることが目立ちます。

なぜ買収規模によって「仲介」と「FA」で分かれるかというと、それぞれの持つ企業の性質によるものです。中堅・中小企業のM&Aはオーナー個人の想いや状況がダイレクトに経営に関与し、その想いを汲みとることがM&Aの成約に大きく関与します。お互いの信頼やフィーリングが成約の可否に大きく影響することもあり、「仲介」であればどちらの心情も理解できるため、事がうまく運ぶケースが多いです。

一方、大企業のM&Aは、オーナー個人の都合よりも、社会に与えるインパクトやその意義などが重要視されます。フィーリングが決め手となる要素は非常に少なく、経済活動としてのM&Aという側面が際立つため、“譲渡企業側 vs 譲受企業側”のような構図になりやすいです。こうした場合では、仲介ではなく「FA」が採用されます。

2-2. M&Aアドバイザリー会社の歴史を見る

M&Aアドバイザリーを信頼できるかどうかは、業歴やその会社の成り立ちを見定めることが必要です。長く続いている会社はその分だけM&Aの成約実績が多いはずで、蓄積されたノウハウを信頼したお客様も多くいらっしゃると思われます。

ご売却をされたオーナー、もしくはご買収をされた企業の方々と一生の付き合いをしているというエピソードを持つM&Aアドバイザリーも多くいると思います。過去に成約されたオーナーらとそうした関係を築いているのかと質問するのも、信頼できるM&Aアドバイザリーの選び方のポイントになるでしょう。

2-3. 最重要! M&Aアドバイザリーの担当者の能力を理解する

これが、M&Aアドバイザリーの選び方でもっとも重視すべきポイントです。以下の点に着目してみてください。

- 担当者個人としてM&Aの成約実績があるかないか

- 『良いことは良い』『悪いことは悪い』としっかり指摘できるか

- 売る・買うがメインではなく、『M&Aを通じて何をするか』が議論の中心にあるか

なぜ『担当者』がもっとも重視すべきポイントなのかをM&Aアドバイザリーの具体的な実務を持って説明します。M&Aアドバイザリーの行う業務は、『調整業務』とも表現されます。つまり、登場する方々の多岐にわたる主張を聞き取り、理解し、相手方に説明をする。この繰り返しです。

登場する方々の人生は、本当に多種多様です。製造業の経営者もいれば、サービス業・IT業・土木建設業の方もいる。ご年齢は20代から80代、ときには90代の方もいらっしゃいます。会社の規模も違えば、業歴も違います。頭の回転の速さに差もあれば、経験の差もあります。せっかちな方もいれば、慎重な方もいます。

そのような方々に対して、M&Aアドバイザリーの担当者は、“当たり前”を持ってはいけません。お話をいただく相手の理解力や状況、気持ちに合わせて言葉を選ばなければならず、過不足なく正確な情報を集めないといけません。そして、それを伝える相手方のレベルに合わせて整理し、表現することが求められます。

実は、M&Aアドバイザリーの業務を行うにあたり、在籍するM&Aアドバイザリーの会社の財産を使うのは、相手を探してくるという『マッチング』という業務が大部分を占めます。それ以外は結局、調整業務であるため、前述の通り個人の能力に紐づくものになります。つまり、M&Aアドバイザリー会社の担当者がどれだけ優秀かが、安全で満足のいくM&Aを成約させるための一番の要素になると思います。

現にM&A仲介会社の中では、多くのM&Aを毎年成約している人もいれば、そうでない人も多くいます。M&A仲介者をしている立場として、素直な感想を言うと、『この人には担当されたくない』『この人に担当してもらったら幸せ』など、個人に紐づくところにたどり着くと常々感じています。

3. M&Aアドバイザリーの役割は、こんなにある!

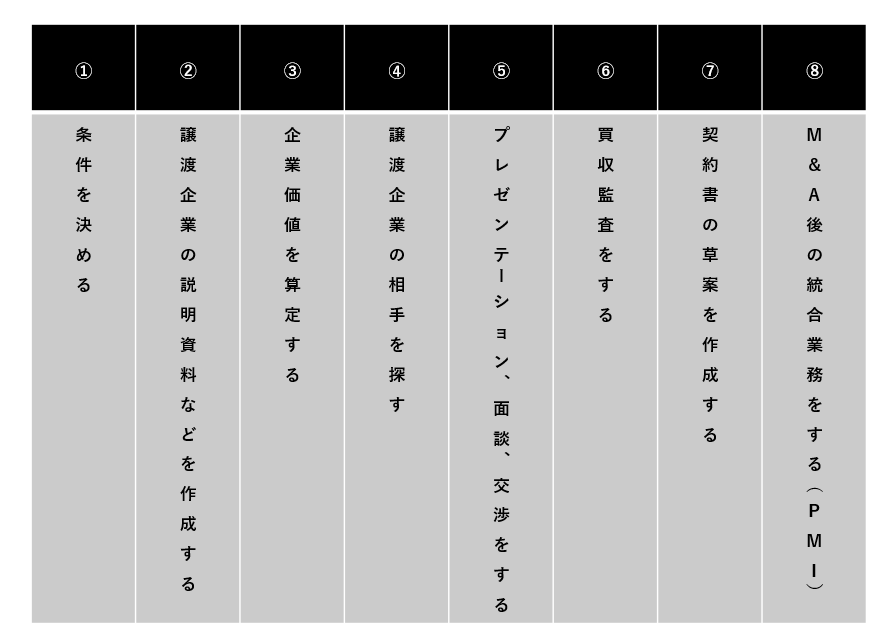

M&Aアドバイザリーの役割は、M&Aの検討段階からM&A後に及ぶまで経営者をあらゆる面で支援します。専門性が高く責任は重いですが、結局は人と人をつなぐ仕事であり、目の前の方々の想いをしっかりと聞く、寄り添うことがもっとも大事になります。こうした前提のもとに進める主な内容は以下の通りです。

3-1. 条件を決める

譲渡を検討する企業のオーナーから相談を受けた場合、いくらでご売却したいのか、ご売却後何年間働き続けたいのか、そのときの報酬がいくらか、会社で乗っていた車をどのように扱うのか、などオーナーの希望を丁寧にヒアリングします。

そして、条件の取り決めに必要な資料を膨大に収集し、分析、その後、オーナーが希望する条件が現実的なのかを議論します。そして、金額等の条件だけではなく、譲受側に求める企業理念や価値観、人材等の条件も整理していきます。それに合わせた想いや個人の状況も考慮し、スケジュールや行程表に落とし込んでいきます。

3-2. 譲渡企業の説明資料などを作成する

譲渡企業が譲受企業に交渉を打診する際、財務分析やビジネスモデル分析をとりまとめ、譲渡企業の良さを最大限伝えられる資料(=企業概要書)などを持って提案しないといけません。その交渉相手には譲受企業の社長はもちろん、税理士や弁護士、公認会計士、銀行などのプロフェッショナルが揃っています。 こうした人たちが求める資料を事前に用意しておくことによって、譲受側がM&Aの検討を速やかに、 かつ深く、正確に行うことができます。

この資料の作成能力によって、 M&Aの結果が本当に大きく左右されます。そのため、多様な視点から企業やビジネスを分析し、将来を予測し、説明に長けたM&Aアドバイザリーを選ぶことは非常に重要になります。

3-3. 企業価値を算定する(バリュエーション)

譲渡企業から出された資料を基に、その会社がいくらで売却できるのか、どれくらいの価値がつくのかという徹底した評価を行います。これはM&Aアドバイザリーだけでなく、 公認会計士や税理士などの専門家を交えて行う場合もあります。

ここでの算定は一般的な計算方式を基に行う会社が多いです。ですが、この算定は本来、形式的に行うものではなく、一社一社にカスタマイズして行うものです。なぜならば、『企業』というものは、世界に一つしかなく、画一的な計算方式ではすべてを表せないからです。この計算方式にはM&A仲介会社のノウハウが詰まっていますので、経験豊富なM&Aアドバイザリーを選ぶことをお勧めします。

M&Aworksは一社一社にカスタマイズした提案をしております。

■関連URL:M&Aworks問い合わせ https://maworks.co.jp/contact

ここで算出した企業価値は、あくまでM&Aの交渉を進める上での目安として理解してください。なぜなら、その評価を下回る金額でないと譲り受けしないと判断する企業もある一方、その評価より高くてもいいのでぜひ一緒になりたいという譲受側の会社もあるからです。 もし、譲渡企業のオーナーが、金額が低くても魅力的である会社と提携をしたいと望まれる場合は、その金額で合意することも多くあります。

コラム① 高い金額での売却が見込めない会社のオーナーはM&Aアドバイザリーに相談すべき?

『うちの会社は何億という高い金額では売れないから相手にしてくれないのでしょ』と譲渡を検討するオーナーから言われることが多くあります。そう言われる気持ちはよくわかります。しかし、M&Aアドバイザリーはさまざまな情報を持っていて、契約をするまでは費用は掛からないところが圧倒的に多いです。また、ご売却金額が100万円というケースも実際にご支援させていただいていますので、さまざまな提案の形はあると思います。

声を大にして言う話ではないかもしれませんが、まずは無料の範囲内で使ってみることがいいでしょう。M&Aアドバイザリーは無料でも相当程度の情報を出してくれるケースが多いので、自身のM&Aの検討材料には良い情報が手に入るのではないでしょうか。その上で、対応してくれたM&Aアドバイザリーに信頼を置けたり、明らかなメリットを感じられる場合は、利用することをご選択されたら良いかと思いますが、そうでない場合は、素直に利用しないという形で良いかと思います。

3-4. 譲渡企業の相手を探す

譲渡企業が希望する条件に合致した譲渡企業の候補を選び、さまざまな説明資料を用いて買収企業側に打診をします。その後の交渉を経て、 M&Aをする相手を見つけます。

一般的には、M&Aアドバイザリーは自社で保有している買収ニーズ(譲受企業がどのような企業を買収したいのかという考え)を元にしてお相手を譲渡企業に紹介します。併せて、金融機関や会計事務所、他の経営者団体などのネットワークも活用し、 候補を探します。

この段階でもっとも重要なのは、秘密保持です。いよいよ外部へ譲渡企業の情報を伝えていくというステージですので、慎重に慎重を重ねて進めていくことが求められます。近年、着手金無料、完全成功報酬というスタイルがM&Aアドバイザリーの主流になりつつありますが、情報を無作為にばらまき、漏洩によるトラブルを招いている事例が目立ちますの。なぜなら、成約しやすいお客ばかりに注力し、そうでないお客をずさんに扱う実情があるからです。

3-5. プレゼンテーションや面談、交渉をする

譲渡企業と相手とのシナジー、譲渡後の会社経営に対するイメージを高めてもらうため、譲受企業の会社案内や経営方針などを譲渡企業にプレゼンテーション等で伝えます。

譲渡、譲受の両者の幹部が集う面談(トップ面談)を実施し、その後、さまざまな条件交渉に展開していきます。この段階では複数社との面談をすることも多く、どの相手が良いのかを徹底的に検証していきます。

譲渡企業は、複数社の中から信頼できる相手を1社選び、買収企業側と合意している条件などを取りまとめた基本合意を締結します。基本合意契約書とは、結婚でいう「婚約」のようなもので、まだ正式にM&Aが成約したものではなく、あくまで一緒になろうということに対し基本的な合意をしたもの。そのため、その契約書には法的拘束力は限定されていることが多いです。たとえば、お互いの秘密情報を漏らさないなどの一般的な常識の範囲にのみ適用されます。

しかし、婚約状態にあるため、ほかのパートナーを排除し、独占的に1社のみと交渉するというステージにあたります(独占交渉権付与)。

3-6. 買収監査をする

基本合意後、譲受企業が譲渡企業の実態やリスクを把握するために事前調査を行います。財務や法務、労務などあらゆる面を調べ、買収に相応しいか、成約後のシナジーはどうか、などを検証します。

買収監査には弁護士、公認会計士、税理士、社労士などの専門家からさまざまな角度で質問があったり、資料の提出を求められたりします。こうした背景から、初めて買収監査を経験するオーナーは、どのように対応していけばいいか、という不安をお持ちになられる方が多いです。M&Aアドバイザーはこうした状況を前もって整理し、買収監査が円滑に進むよう、全体のまとめ役として専門家の対応等をサポートします。

3-7. 契約書の草案を作成する

譲渡オーナーと譲受企業は、株式譲渡契約書等を締結することで売買契約を成立させ、オーナーを交代させます。そして、その対価として譲受側は譲渡代金を支払います。

これによりM&Aが完了しますが、M&Aアドバイザリーは今までの交渉の結果を最終契約書にまとめ、そして両者が合意する内容で草案を作ります。留意点としては、M&Aアドバイザリーが弁護士法人ではない場合、法律に対する見解を述べることはできません。そうした場合には、両者の顧問弁護士等の意見を取り入れながら、譲渡と譲受の双方の意見をまとめていき、最終的に両者が合意した内容で契約を取り交わします。

3-8. M&A後の統合業務をする(PMI)

M&A仲介会社のアドバイザリー契約書には、M&Aの成約までが役務、つまりM&Aアドバイザリーとしての仕事であると定義されていることが多いです。そのため、M&A後については『知りません』というスタンスを取る会社も少なくありません。

しかし、婚姻届を提出したら結婚が終わりではないことと同じように、M&Aも成約をしたら終わりではありません。そこからスタートです。そのM&A後の統合業務(経営体制・組織の統合、業務システムの統合など)に関してもノウハウを持ち、サポートをしてくれるM&Aアドバイザリー会社を選ぶことが良いでしょう。

4. こんなM&Aアドバイザリーに注意!

M&Aに関する相談をする際に下記の傾向が感じられるM&Aアドバイザリーには特に注意してください。

- M&Aの実務について知識がない

- 成約の時期を急いでいる

- 自分の味方だと感じられない

- 『とりあえず相手が出るかどうか見ましょう』と言ってくる

M&Aアドバイザリーは、企業のオーナーが今まで積み重ねてきた人生を次に託すという大きな役割を持っています。そのため、 知識や経験を持っていない、また、持っていないにもかかわらず、責任感もなくプロセスを進めていくことは大きなリスクが伴います。

M&Aアドバイザリーの中には契約の時点でその後の結果や進展に責任を伴わない主旨の同意を得ようとすることがあります。これは、M&Aの手続きの最中にトラブルが生じ、想定とは違う結果になってしまった際に責任を追及できなくなる可能性があるので気を付けてください。

耳障りのいい常套句を使う悪質なM&Aアドバイザリーもいるので要注意です。人生の大きな岐路において何を大事にするのかを判断するために、 できるだけ多くの情報を集めることをお勧めいたします。

昨今では、売却企業の説明資料をまともに作らず、A4用紙2~3枚程度に情報をまとめるだけのM&Aアドバイザリーも散見されます。オーナーが大切に育ててきた会社、従業員、 取引先、さらにはそれぞれの家族までも守ることを考えると、 丁寧な仕事をするパートナーを選ぶことは、M&Aの成約に向けて重要な要素として挙げられるでしょう。

5. M&Aアドバイザリーは限定的に活用することもできる!

M&Aアドバイザリーを選ぶ前には、そもそも、「アドバイザリーが必要かどうか」を考えてみてください。

M&Aアドバイザリーを利用しないケースの大半は、すでにM&Aをする相手が決まっています。たとえば、取引先が自社を引き継いでくれる場合などです。お相手探しというM&Aアドバイザリーにとって重要な業務を割愛できるため、適切な財務の計算ができている、もしくは、リスクを双方で把握することができれば、M&Aアドバイザリーは不要になります。

こうしたケースにおいて、限定的にM&Aアドバイザリーを入れる選択肢もあります。 「相手探しはしなくていいが契約書関係だけ整えてほしい」、「買収監査だけ対応してほしい」などの目的においてM&Aアドバイザリーの活用法があります。

- 限定的なM&Aアドバイザリーの活用方法

限定的にM&Aアドバイザリーを活用する方は、M&Aに対して何らかの知見を持っているケースやすでにM&Aが進んでいて部分的にM&Aアドバイザリーを使いたいという場合が多いです。

M&Aのアドバイザリーの役割は①バリュエーション②マッチング③交渉のアドバイス等④契約書等の草案作成、などです。皆さんの御状況において適切なM&Aアドバイザリーの活用方法をご検討ください。(1)M&Aの相手が決まっている場合

同業者や業界内の近いお相手様に会社を売却するというケースはよく見られます。こうした際にはマッチングをしていただく必要がないので、バリュエーションや交渉のアドバイス等のみをアドバイザリーに依頼することがあります。また、交渉が相当程度進んでいるケースにおいては、契約書の相談のみというケースもあるため、弁護士法人に相談するということもよく見られます。(2)高額な報酬を払いたくない場合

自社を売却した時に売却時の手取りが少しでも多くなるためにご自身でお相手を探すということも時折見かけます。そうした際には(1)と同じような形で進められるケースがあります。このときに気を付けていただきたいのが秘密保持と交渉の難易度が上がってしまうという2点です。ご自身でお相手を探す際に相手方が近い関係であればあるほど会社の機密情報を渡すタイミングや適切な情報の開示をすることが難しくなるため、軽々には進めないことをお勧めします。最悪の場合、情報のみ取られてしまうことがあるので、M&Aにおいては『安全であること』を最上位にお考えいただければと思います。

6. M&Aアドバイザリー活用のための費用は?

M&Aアドバイザリー活用のための費用は?アドバイザリーを活用する際の費用は、大きく分けると3つ発生する場面があります。

- アドバイザリー契約を結んでM&Aを進めていこうとする段階で支払う着手金

- M&Aの相手が出てきた時などに支払う中間金

- M&Aが成約した時に生じる成約報酬

着手金は仲介会社によりますが100万円のケース、中間金は成約報酬の内金として10%か20%のケースが多いです。費用の大部分を占める成約報酬ですが、成約報酬を決める指標として一般的にレーマン方式を用います。レーマン方式とはM&Aにおける取引金額等にて料率を掛けて手数料を導き出す方法として多くのM&A仲介会社で採用されています。たとえば、譲渡企業の売却価額が7億円の場合、レーマン方式を用いて算出した成約報酬は3,300万円になります。

費用に関してはこちらのコラムもご参照ください。

■関連URL:『3分でわかる!!M&A仲介手数料で得するヒト・損するヒト(売却オーナー編)』

毎月の月額報酬で支払うケースもあれば、着手金の有無、中間金が有無により“完全成功報酬”と強調するM&Aアドバイザリーもあります。

大半のM&Aアドバイザリーは成約報酬によってその利益を得ています。 成約報酬は最低ラインを決めていたり、安価であったり、 高額であったりするケースがありますので、比較検討を重ねた上で選ぶようにしてください。また、M&Aのスキームによっては税金の支払い方に注意が必要なケースもあるため、税金と費用を総合的に勘案し、慎重な判断をされることをお勧めします。

コラム 完全成功報酬は本当にいいの?

『M&Aが成約するまで一切お金はかかりません』

上記のような完全成功報酬の言葉は、耳心地が良く、経済的なメリットが大きいと思います。しかし、完全成功報酬という甘言により大きなトラブルが発生していることをご存じでしょうか?

完全成功報酬すべてを否定するわけではありませんが、こうした事象も発生していると知っていただくことで、皆さんの安全なM&Aの実現に役立つと思います。

完全成功報酬のM&Aアドバイザリー会社が展開する具体的な話としては

・「貴社を買いたい会社がありますが、実際に紹介をさせてください。いい条件でなければお金はかかりません」

・「いい相手が出たのであればM&Aをしましょう。いい相手が出なければM&Aをしなくてもいいですよ」

・「着手金はかかりませんから安心してください」

このようなセリフを振りかざしてM&Aのご売却を進めさせようとします。

実際に相手がいて、慎重かつ丁寧に進めていくのであれば素晴らしいことだと思います。このようなサービスが完全成功報酬であれば、さらに申し分ないことです。

しかし、そうした丁寧な仕事をしない悪質な業者が出てきているという実態に注意していただきたい。つまり、甘言にほだされ、オーナーが様々な情報を提出したはいいものの、 M&Aアドバイザリーが全く相手を探していないというケースがあります。

これは、担当者に高インセンティブが配分されている事実が絡んでいます。近年、高額な報酬を見込めることを理由にM&A業界は就職先の有力候補となっています。高度な能力や高尚な責任感が求められるM&Aの仕事において、高年収に吸い寄せられるように人材が集まってきている実態があります。ぜひともやっていただきたいのが、インターネットでの検索。『M&A 高額 年収』や『M&A 未経験 求人』で調べると、この背景がわずかばかりご理解いただけるのではないでしょうか。

全てのM&Aアドバイザリーではないですが、成約しやすいお客様ばかりに注力し、そうでないお客様をずさんに扱う業者がいます。これでは、M&Aアドバイザリー会社の中でお客様に優劣ができてしまい、劣後になったお客様は丁寧な対応されず、人生を狂わされてしまいます。

完全成功報酬のM&Aアドバイザリーに依頼したオーナーから下記のような嘆きの声が届いています。

「資料を提出し、アドバイザリー契約を締結してから1か月間、一切連絡がないという状況。それに対し確認をしたところ、 『いま相手を探しています』という回答があった。その当時は、M&Aはこんなものなのか、と思っていたが、半年たっても、9カ月たっても一向に連絡がないため、苦情を言ったところ、『我々はお金をもらっていませんから、相手が出てこないからといって文句を言われても、それは仕方ないですよね』という返事をされた」

このオーナーは、自身が65歳のタイミングで引退を希望されていましたが、結果として1年3カ月も計画が遅れてしまったのです。

こうした業者に限って、情報をただばらまくブローカーのような仕事をしています。秘密保持を守らないケースもあります。万が一、そうした状況に陥ると取り返しがつかないことになります。M&Aは重責が伴う仕事だと理解しているM&Aアドバイザリーに業務を依頼することは、オーナー自身を守ることに直接的につながります。

7. まとめ

M&Aを行う上でM&Aアドバイザリーの果たす役割や重要性は理解できましたでしょうか。

M&Aを支援する立場として本当に大切にしていることは、お客様の人生を大きく左右するという重い責任をM&Aアドバイザリーは背負っているということです。

会社の経営において後継者問題の解決は非常に大きな課題になるでしょう。ぜひとも一度、M&Aアドバイザリーにご相談をされてみてはいかがでしょうか。

私たちM&A worksは、お客様の安全なM&Aを実現するため真摯に取り組んでいます。どんな些細なことでも結構でございますので、ご不明な点やご相談されたいことがございましたら、何なりとお申し付けください。

コメント