「債務超過の会社でもM&Aで売却することはできますか?」

会社のオーナーからこのように相談されることが多々あります。こうした時はいつも同じような回答になってしまうのですが、「非常に難しいケースが多いですが、債務超過・赤字の会社でもM&Aで売却をし、個人保証の解除をはじめとするさまざまな問題を解決した事例は私たちにはたくさんあります」と答えています。

債務超過の会社は、さまざまな問題を抱えていることが多く、自身の会社だけで立ち直ることは難しいとも言われています。その中で支援してくれる会社(=スポンサー)を見つけ、利害関係者を調整し、M&Aを実現することがあります。

その裏でオーナー自身が痛みを伴うことも多いですが、それを最小限に抑えた事例などをひも解くことで、どのように具体的に現状を変えていったのかを知ることができます。

(M&A works は弁護士等の専門家と連携・情報交換を行っていますが、弁護士法人ではないため、この記事は法的な見解を述べるものではありません。個別の具体的な方法論については、必要に応じて弁護士等に相談することを強くおすすめしております。また、事案特定を避けるため、記事中の事例は一部抽象化、加工しています)

目次

1. 債務超過とは「清算できない状況」

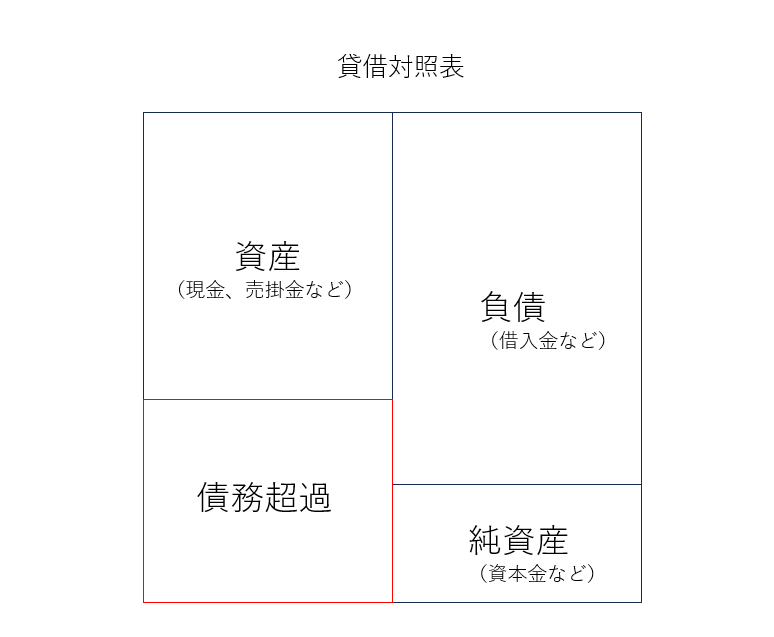

債務超過とは、貸借対照表上において資産の合計額が負債の合計額を下回ることにより、純資産がマイナスの財務状況になっている場合を指します。「債務」は、会社が銀行や他の企業に対して返すべき負債(=借金等)を言います。つまり、債務超過は、「借金等が財産より多い」ため、「清算ができない状況」と捉えていただくと分かりやすいでしょう。

会社が債務超過の状態に陥ると、資産をすべて売っても返済できなくなります。こうなると、金融機関など外部からの資金調達が難しくなり、取引先からの信用までも失いかねません。この問題を早く解決したいと感じている経営者は当然に多いですが、具体的な手段がなかったり、支援をしてくれる企業や団体を知らないがゆえに問題を先送りにしたりしているケースがあります。

2. ご存じですか?債務超過を解消する4つの方法

もし債務超過に陥ってしまった場合、どのような解消方法があるのでしょうか。

以下の4つの点から解説していきます。なお、それぞれを単体で行うのではなく、多くのケースで4つの点を同時期に検討していきます。

- 収益を上げる

- 増資する

- 資産を売却する

- 債務を株式に切り替える

収益を上げる

債務超過の解決策としてまず根本的に挙げられるのは、事業で収益を上げること。利益を計上できれば、負債を返済できるからです。『そんなことは分かっている』と思われた方も多いと思いますが、債務超過の会社をM&Aで買収した会社が、なぜ短期で黒字化できているのかという理由を突き詰めることは興味深いことかもしれません。

利益を出すには「売上を増やすこと」が必要です。しかし、それが難しいからこそ債務超過に陥っているケースが多いのも事実。そのため、「支出を減らすこと」にも考えます。固定費を削減する、備品の管理を徹底するなど、会社全体で無駄な出費を抑える施策を取りましょう。特に30年以上業歴のある会社に多く見られるのは、“当たり前”というバイアスです。非常にシンプルな改善策でありながら、それに気づかない。もっとも多いのが、従業員に気を遣って改革を断行できないことにあります。

たとえば、古参の従業員が自らの仕事の領域を明確に決めていて、過不足や修正があれば文句を言ってくる、こんなケースはありませんか? とはいえ、その人がいなければ会社が回らない、もしくは、何か言い合いになるのが面倒である―となっている場合は、比較的簡単に収益化につなげる可能性があると言われています。

また、債務超過の会社の経営者は、資金繰りに大きな負担を抱えており、銀行などの対応に実務の時間を取られ、頭の中の容量も使ってしまっているというケースがあります。そうなると、前向きな仕事や改善をしようというエネルギーも生まれにくく、悪循環に陥っているケースがあります。そんなとき、利害が直接的に発生していない専門家に頼ることは良いことだと思います。

増資する

債務超過額より大きな額の増資をすれば、債務超過は解消します。『そりゃそうだよな』という話かもしれません。しかし、一発で債務超過を解消するというのではなく、新規事業や立て直しに必要な資金を増資し、結果として収益改善・債務超過解消につなげたという事例は本当に多くあります。

東海地方で債務超過の会社の社長を例に挙げると、取引先からの増資を受け入れてテコ入れを図り、3年後には損益計算書の数値を改善。そして、M&Aで会社の譲渡を実現しました。

ここでのポイントは、取引先が増資をしてくれたことです。その理由は2つあります。1つ目は、取引先がゆえに債務超過の会社が破産することは取引先にも大きな損害が発生してしまうリスクをはらんでいたことです。2つ目は、取引先がゆえにビジネスを深く理解していて、支援が実現可能であったということです。

『取引先からの増資を受けたほうがいいのか』という質問がよくありますが、これに関しては、圧倒的に『慎重になってください』と答えます。なぜなら、断れば関係が悪化するケースもありますし、受け入れていいところだけを取られるケースもよく見ます。そのためには徹底した事前調査が必要です。

投資をしてもらうことは、そう簡単ではありません。黒字化が見込まれる事業計画を立てるなど一人で準備するのが難しい場合は、専門家に相談してみてください。経営のプロとしてM&A仲介会社に相談するのも有効になります。

資産を売却する

あまり見かけませんが、資産を帳簿に載っている金額よりも高く売却することができれば、純資産の増加につながります。純資産の増加分が債務超過額よりも多ければ、債務超過を解消することができます。

ここで気を付けなければいけないのは、事業性の資産か、非事業性の資産か、です。

事業性の資産とは、製造業であれば製品を生み出すための機械、ラーメン店であれば厨房機器や在庫など、が該当します。つまり、その事業を運営するために欠かせない資産のことです。

もしこれらを売却した場合は事業継続が不可能になるため、事業を続けるためには、リースなどで毎月の費用を計上します。分かりやすいのが不動産ではないでしょうか。自社で所有している不動産を手放し、売却先と賃貸契約を締結することで事業を継続して営む。こういった戦略を取る会社もあります。

債務を株式に切り替える

多すぎる借入金の一部を株式に変換し、財務状態を改善させる方法です。これをDES(デット・エクイティ・スワップ)と呼びます。

たとえば、銀行から1億円借りている会社が何らかの理由で返済が厳しくなったとしましょう。この会社は銀行と話し合ってDESを選択し、1億円の借金を会社の株式と交換することにしました。会社の1億円の借金がなくなる代わりに、会社の株式の一定の割合を銀行に渡すのです。

DESの利点は、借金の返済から解放されるので会社のキャッシュフローが改善することです。一方、一定程度の株式を手渡すため会社の所有権が分散されることになり、経営に影響を与える可能性がリスクとしてあります。

DESは債権者の理解や協力が必要なので、自社単体での努力だけでは受け入れられないことを理解してください。また、債権者保護の観点など複雑な利害関係者を調整する必要があるため、必ず弁護士を交えて進めるようにとアドバイスをしています。

3. 事例から分かる

債務超過の会社におけるM&A2選

債務超過となってしまった企業には、ご自身の会社が立ち直れる可能性があるということを知っていただきたいです。経営者はさまざまな痛みを伴うかもしれませんが、M&Aで会社を売却することも可能です。ここでは、債務超過に陥った中堅・中小企業のオーナーがM&Aを実現した事例を紹介します。なお、事案特定を避けるため、記事中の事例は一部抽象化、加工しています。

【事例①A社 西日本にある生活用品の卸売業を半世紀以上営む歴史のある会社】

財務内容

・売上高15億円

・営業利益▲3,000万円(7年連続で赤字計上)

・債務超過3億円

・借入金6億円

M&A時に取り組んだこと

・黒字化がM&A成立の条件→事業の現状分析を徹底的にやり直した。

この会社の業歴は古く、設立当初は時代の流れもあり、非常に高収益体質でした。その当時に稼いだ収益でオーナー一族(現オーナーの祖父にあたる)は、不動産を複数所有していました。しかし、時代の流れとともに、ビジネスモデルや世の中の状況が変わり、赤字が7年続き債務超過に。現オーナーは過去に取得した不動産を担保に金融機関からの借入金を引っ張っている状況でした。

オーナーはご自身が高齢になったことに併せ、お子様が自社を継がないと決めていたため、後継者不在の状況からM&Aでの会社売却を決意しました。

2年ほど大手仲介会社に依頼をして譲渡先を探してもらっていましたが、業績が厳しいこと、業界の将来性が明るくないこと、を理由に相手が一切見つかりませんでした。そこで、ある方の紹介を通じてA社と接点を持ち、M&Aを改めて進めていく形となりました。

まず取り掛ったことは、事業の現状分析を徹底的にやり直すこと。細かく改善点を挙げた上、それを半年間かけてプロの経営者と一緒に立て直しました。

業歴が古いこともあり、時代にそぐわない事務作業や業務フローをしていたため、改善するポイントは多く露呈しました。実際に改善を手掛けると、働いている従業員たちからの抵抗が強く、粘り強く話し合いを続ける必要がありました。毎日のように、改善点をつぶしていくという作業でしたが、この会社の決算状況を鑑みるに少なくとも黒字であることがM&Aの成立の条件であると判断したため、徹底的に支援をいたしました。

ここで皆さんにお伝えしたいことは、従業員の方々への対応です。この記事の冒頭に書きましたが、債務超過の会社では、従業員に気を遣って全く向き合っていない状況がよく発生しています。そうなると、日々の業務の改善が生まれず、新しい情報にもアンテナがないため、企業は現状維持をしていくことになります。しかし、同業他社は、新しいことを積極的に取りいれるため、現状維持では衰退にしかならないと言われています。では、従業員は何を思っていることが多いのでしょうか?

筆者の経験では、「今の働きやすい状態を変えてくれるな」という思いを持っている従業員が圧倒的に多いと感じています。なぜなら、筆者のような立場の人間が業務改善を指示し、従業員に取り組んでいただいた後、あのときはどうだった?と質問すると、そのような回答が返ってくることばかりだからです。

ただ、従業員の中には今よりも充実した仕事をしたいという思いを抱え、自己の能力開発に関心がある方がいます。そうした方々を大切にし、時には、食事にも行くなど、お互いの心をさらしあい、向き合うことで理解してもらうことが重要になります。

話をこのA社のM&Aに戻します。

業務プロセスの改善や従業員への取り組みを経て、いよいよA社に見合う譲受側企業の探索を進めました。

譲受側の決算状況や金融機関との取引情報、格付などを確認し、買収後の連結決算書を作成し、早期から金融機関と折衝しました。すると、過去の支援が生き、想定以上に話が早く進みました。そして、譲受側がA社を譲り受けるための資金をメインバンクが支援するには、3カ月連続で黒字を計上できること、そして、A社オーナーの個人資産(不動産)を売却し、二億円以上会社に入れること、でした。

結果として今までの取り組みが功を奏し、短期間で3カ月の連続の黒字を計上できました。そして、不動産の売却先も見つけることができ、メインバンクの条件を果たすことでM&Aが実現できました。

オーナーとしては、仮に破産するとした場合と比べ、担保が入っている不動産を圧倒的に守ることができました。さらに業績も改善でき、次の経営者に会社を託すことができ、安心しきっていました。

▼オーナーのコメント

正直にいうと会社を倒産させ、不動産をすべて売却しないといけないと思っていました。ここまでの業績になってしまったのは、自分の甘さや弱さ、能力のなさだと思いますが、正直、なんとかなるという考えがあったんだと思います。あらためて数字を分析してもらい、自分の会社の実態を知ったときにはあきらめました。その中で今回のような相手が引き継いでくれたというのは、本当に運が良かった。信頼できる専門家に依頼するということが、最高の結果につながったのだと思います。

【事例②B社 西日本にある製造業を営む会社】

財務内容

・売上高3億円

・営業利益▲3,000万円

・帳簿上の債務超過1億円

・簿外負債 数億円

M&A時に取り組んだこと

・法人の破産時に事業譲渡を行うスキーム。かつ、オーナー個人の破産も申請した。

・事業譲渡先に事業を継続してもらうことで従業員や取引先、顧客を守ることができた。

・破産したオーナーも譲渡企業先で継続勤務することができ、生活に余力ができた。

B社の財務状況は相当厳しいものでした。しかし、それをオーナーは隠していました。

面談当初、オーナーは取扱商品の中で非常に将来性の高いものがあり、それを伸ばして業績を改善していくという話を何度もしていました。その中で、この事業のさらなる発展のために資金調達をしたいと相談されたため、決算書を確認するに至りました。

しかし、一目で粉飾と分かる内容でした。オーナーが話をしている内容と大きく食い違っていたため、実態を確認する必要があり、ヒアリングを重ねました。判明した事実は、過去の取引先の貸し倒れにより、資金繰りがひっ迫。自転車操業のようになっていましたが、さまざまなところから出資を受けるものの、それを会社の売上に計上し、利益を残しているという粉飾した決算書でした。

B社のオーナーは、業績が良かった過去の生活水準を落とすことができず、出資を受けた金額や稼いだ収益の大半をオーナー個人に入れているような状況でした。破産やむなしと多くの専門家からさじを投げられた状況でしたが、実際の商品を見てみると非常に魅力的であり、かつ、それに関係する取引先や社員の熱意、顧客の高い評判、そして、販売実績があったことから、この事業を買いたいという相手はいるだろうということで依頼を引き受けました。

結論としては、法人の破産時に事業譲渡を行うというスキームでオーナー個人の破産も申請する形になりました。これにより、商品や従業員、取引先は守られました。また、個人としては破産したものの、オーナーも引き続き譲受先の元で同商品の販売に携わるなど事業を残しながら次につなぐということが実現できました。

ポイントとなるのは、“破産手続き”の経験豊富な弁護士の力を借りたことでした。債権者の立場を考慮したスキームやスケジュール、契約書の内容など、専門家の力を存分に生かしました。

仕事柄、弁護士の先生にお力をお借りすることは多いですが、その専門性等は多岐にわたっています。一概に弁護士の先生と一括りするのではなく、その専門領域に強い先生を選ぶことは結果に大きく影響すると思います。

▼オーナーのコメント

おカネがなくなると、本当に頭がお金のことでいっぱいになり、正常な判断が難しくなることを経験しました。一概には言えませんが、専門家に頼り、すべての弱みをさらけ出すことによって考えも整理できたし、気持ちも楽になった部分があります。結果として破産してしまい、債権者の人たちに大きな迷惑をかけましたが、今一度、立ち直るチャンスをいただけた。これまでにお世話になった方々にお返しをしていきたいと思っています。同じ状況、同じ気持ちの経営者の方はきっといらっしゃると思う。捨てる神あれば拾う神あり、と私が言うのもおこがましいですが、あきらめずいろいろな道を模索してほしいです。

4. ここに注意!債務超過の会社のM&Aでよく起こる問題

これまで述べてきました通り、債務超過に陥った企業でもM&Aは実施可能です。ただし、オーナーが知っておくべき注意点がいくつもあります。

債権者との折衝

債務超過は貸借対照表上で資産よりも負債が上回っている状態であるため、債権者としては回収が難しい状況を指しています。そのため、会社を売却するという決断の先には、債権者の同意や協力が必要となります。

特に問題になるのが、金融機関等の借り入れに対する個人保証の問題です。金融機関のスタンスとしては、その企業に対して何らかの支援をして立ち直ってもらいたいという考えと、貸したお金を回収するという考え、どちらも持っています。これは金融機関としてはどちらも大切な考え方だと思います。

その中で連帯保証は、経営者に対する信頼をもとに行っており、回収をするための担保の要素も含んでいます。つまり、株式の売却が行われたとしても、金融機関としては、貸したお金を返してもらうことに変わりがないので、一概に連帯保証が外れるというような安易なものではありません。

そこで、早いタイミングで金融機関との方向性の確認や合意を形成しておくことが、債務超過の解消におけるM&Aには重要となります(債務超過でなくても借入金が多い会社は同じようなケースがあります)。

必ず弁護士の先生に相談をしましょう。

個人資産の売却

債権者の折衝と関連しますが、会社の業況が悪化した場合は、経営者が個人の資産を会社に入れるということを求められるケースがあります。仮に連帯保証に入っている場合、会社が破産すればその債務は個人が引く継ぐ形になりますが、それと似たような形で破産前に個人の資産を入れることで、経営を安定化させることを条件にM&Aを受け入れる債権者もいます。

社員の退職

会社の業績が悪いということは、その会社が安定して存在し続けることに対する大きな不安を生むことになります。つまり、そこで働く従業員からすると、別の安定した企業に転職することで個人の生活を守ろうという考え方に至ってしまうかもしれません。

債務超過の会社のM&Aにおいて、譲受側は業績改善を目論んでM&Aをしますが、その前提として(譲渡側の)社員に会いたい、と要求してくることがあります。これは、会社を買う側としては当然の考えであると理解できますが、万が一、譲受側が買収を見送った場合、従業員に(M&Aを)開示だけして結局は実行されないという状況になってしまうでしょう。

こうして生まれるリスクとして、従業員が退職してしまい、会社が回らなくなるということが発生しかねません。従業員への開示については細心の注意を払い、タイミングをコントロールすることを徹底してください。

5. まとめ

今回の記事は債務超過の企業に対するM&Aについて記載させていただきました。どんな状況でもチャンスを模索するということはとても重要だと思う反面、自社やご自身では対応しきれないことについては、専門家に頼るということはとても重要だと思います。

株式会社M&A worksでは、債務超過等のさまざまな課題を抱えている企業のM&Aの実績が多数あります。また、専属のチームを設けており、少しでもお役に立てるような準備を日々しております。何かございましたら、お気軽にお問い合わせください。

■関連URL:M&A works問い合わせ https://maworks.co.jp/contact

コメント