オーナー社長にとって、会社は自分の体の一部、あるいは、自分の子どもと表現されることが多くあります。その会社をM&Aで第三者に継ぐとしたら、後悔のない相手を見つけたい、と成功を願うのは当然です。また、会社を譲り受けるパートナーにとっても、間違った選択をしたくない、と失敗を避けたいのが本音だと思います。

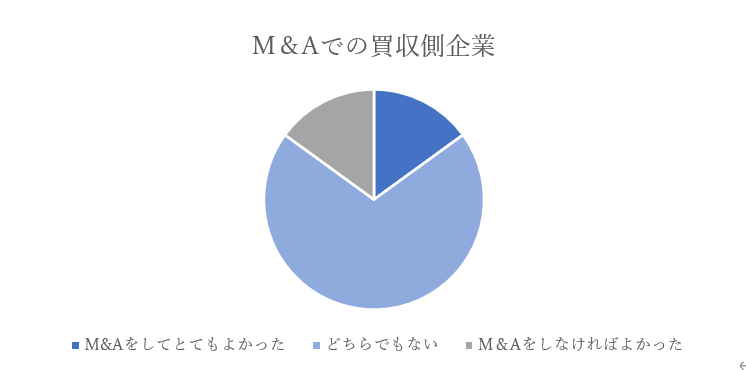

しかし、弊社の調査では、「M&Aをして良かった」と答えた買収側企業は全体の約15%でした。一方、「M&Aをしなければよかった」とした買収側企業も同様の約15%でした。成功と考えていた買収側企業は想定よりも少なく、意外な結果となりました。買収側企業の結果に呼応する形で、売却側企業が成功と考えている割合も少ないのではないか、と推測されます(※調査方法については下記ご参照ください)。

では、経営課題の解決に有効なM&Aを前向きに捉え、成功につなげるにはどうしたらいいでしょうか? そのような悩みをお持ちの方のために、この記事では、M&Aの成功率を高める方法をご紹介します。

- M&Aの目的を整理する

- 時間を充分に使う

- 信頼できるM&Aコンサルタントを選ぶ

本文で分かりやすくポイントをお伝えしていますので、ぜひ皆さんの状況を整理してみてください。

目次

1 M&Aの成功率は? 企業のアンケート結果を公開

※調査対象:M&Aでの買収経験があり、買収後から3~5年が経過している企業

※調査対象数:262社

※回答数:153社

1-1 アンケートから見えたM&Aの実態

アンケートは、買収側企業に質問を投げかけ、その回答を得るとともに追加のヒアリングを行う形式で実施しました。

アンケートの質問:『M&Aをしてよかったですか?』

選択式回答:「とてもよかった どちらでもない M&Aをするべきでなかった」

それぞれの回答の割合は

- とてもよかった…約15%

- どちらでもない…約70%

- M&Aをするべきでなかった…約15%

でした。

ヒアリングからさらに見えてきた実態と考察は以下の通りです。

| 『とてもよかった』とした回答の2/3は、シナジー(相乗)効果があったわけではなく、業界全体や景気が上向いたなどの外部要因によって利益が出た企業でした。シナジー効果があったとしたのは1/3でした。つまり、全体の5%しかシナジー効果が出ていない、という結果でした。 |

| 『M&Aをするべきでなかった』と答えた企業の大半が、『想定していなかった事態が起きた』と答えています。これは、『とてもよかった』の回答で挙がった理由と同様に経済的要因が約1/3を占め、残りは『(M&A前後での)話が違う』というものに起因していました。これは、簿外負債の発覚や、社員の離職の隠蔽など、調査不足や一定程度の悪意を見破れなかったことに起因していると考えられます。 |

| 『どちらでもない』と答えた企業が全体の70%もあるのは興味深いです。統計学に耐えうる数字の調査ではないため、一定程度の傾向を理解することしかできない前提はありますが、ここにM&Aの成功に繋がる何らかのヒントはあるのではないかと考えられます。 |

コラム① M&Aのシナジー効果と成功の関係性は?

M&Aにおける重要な考え方は、『中小企業同士におけるM&Aのシナジー効果は限定的である』というものです。

これは今までのM&Aの常識とは大きく離れ、M&Aを支援する立場としては非常にネガティブな表現だと思います。

ただ、大きな企業であればあるほど、シナジーは大きく出やすいということです。そして、ストロングバイヤー(複数のM&Aの実現してきた買収企業)のほうが、圧倒的にシナジー効果を出しているケースが多いと一定程度の事実をもって言えるのではないでしょうか。

上記のアンケートからも読み取れる通り、シナジーありきでのM&Aを目指すのではなく、どのように『成功』を定義し、何を目指していくのかの整理が、M&Aの成功の第一歩につながります。

2 M&Aの成功は、売却側、買収側で変わる! それぞれの成功事例や考え方を紹介

M&Aの売却側、買収側からみた「成功」をそれぞれ解説します。立場の違いで考え方にも違いが生まれることを理解し、成功につなげましょう。

2-1 売却企業

オーナー

オーナーにとってのM&Aの成功は、

②自社の売却後の人生を豊かにできること

③売却後の自社が安定や成長をしてくれること

が大事な要素です。

M&Aは『手段』であって『目的』ではありません。➀~③を通じて、『こんな人生を送りたい』という目的を達成することが、成功に直接つながっていきます。

『売りませんか?』というM&A仲介会社からの入り口ではなく、『何がしたいんですか?』という問いかけから人生を見つめてみるのは、面白いことではないか、と思います。

では、M&Aが成功したと感じているオーナーの事例を挙げていきます。

【奥様に“2回目”のプロポーズ 2人で過ごす時間の捻出】

関東で医療関係の会社を営むNさんは業種上、長期の休みを取ることができませんでした。

30年以上地域医療に携わり、奥様も番頭として共に会社を経営してきました。Nさんは60歳になったとき、同級生が定年退職をしていく姿を目の当たりにして、「オレの人生ってこんなに働くためだけにあったのか?」と考えました。その際にM&Aという選択を知り、会社を次につなぐことで、自分の人生をもっと主体的に送れるとワクワクしました。

M&Aの契約を締結する日には、買収をしてくれた企業への挨拶に合わせ、永年連れ添ってくれた奥様に対してお手紙をしたためました。

『30年ありがとう。結婚してよかった。こんな私ですが、改めてあなたとの人生を楽しく過ごしたいです』

花束とネックレス(35年前に送った結婚指輪と同じブランドのもの)も送られ、“2回目のプロポーズ”に成功しました。

売却した企業とは数年の顧問としての関係性を継続し、完全に引退しました。その後は奥様とコンサートに行ったり、海外旅行を楽んだりしています。第二の人生を本当に謳歌しています。

従業員

従業員にとっての成功は、

です。

株式譲渡契約書などM&A時の契約内に「従業員の雇用条件等は実質的にM&A前を下回らないことを約束する」と記載されていることが一般的です。そのため、雇用環境や給与などが改悪される割合は高くありません。M&A前後で環境が変わらないと感じられたら、これまで通り働けます。

M&Aで大企業のグループ会社になる場合は、福利厚生の充実が想定されます。また、住宅ローンやマイカーローンの審査が通りやすくなるなど、目に見えた恩恵を受けることもできます。

コラム② 取引先との関係性に注意!

M&Aを検討する際、取引先も大事なポイントになります。

取引先にとっての成功は、売却側と買収側のシナジー(相乗効果)による取引拡大です。

たとえば、小売や卸業においては取り扱う商品が増えればビジネスチャンスも増えるため、恩恵は大きくなります。顧客が購入を希望している商品と組み合わせ、さらに別の商品の購入を促す「クロスセル」を達成できる可能性も増えます。

ただし、自社がM&Aをした場合、取引先のビジネス環境は激変することがあります。効率を重視して税理士事務所の一本化が決まれば、自社側の税理士事務所が顧問契約を解除されてしまいます。また、薬局などでは本部一括集中で仕入れたほうがバイイングパワーを上げられます。そうなると、取引先からみればM&Aは不利に働くのです。

一方、自社自体がM&A後に取引先から切られることさえあります。自社の競合に会社を売却した場合、取引を継続すれば情報漏洩の恐れがあるなど、様々な場面で不都合が生じるケースがあるからです。

経営において留意すべきことは、取引先との関係を常に気にしておくことです。M&Aはデリケートな話題であるため、会社を売却する事実を事前に取引先と共有することは難しいですが、何があっても崩れない会社の仕組みを作っておくことは欠かせません。長年の付き合いだから安泰、と関係性に甘んじないように気を付けましょう。

2-2 買収企業

買収企業にとっての成功は、「投資回収ができたかどうか」で判断できます。なぜなら、企業は、「のれん代」(営業権)の計算や事業計画などを通じて、いくらの金額を投じることができるのかを検討した上でM&Aを実行するからです。

1のアンケートからもわかるように、買収側がM&Aを成功したと感じる割合は高くありません。シナジーによって業績が上向いたわけではなく、運よく業界が伸びた、と要因を上げる企業もあります。こうしたことからも、M&Aに対して慎重になっていることが読み取れるのです。

3 M&Aの成功率を高める方法

M&Aを成功に導くには、M&Aを進める前から準備をすることも大切です。

ご自身の状況を一度整理してみましょう!

3-1 M&Aの目的を整理する

- 後継者問題を解決したい

- 自社の成長のために提携したい

- 業界の先行き不安を解消したい

- オーナー自身の人生を豊かにしたい

これらは売却側オーナーが抱く典型的な動機となります。M&Aは目的によってアプローチが異なります。スピード重視なのか、1年かけて好条件で成約するのか、などもM&Aの目的によって考え方が変わるのです。

さらに、家族を含めた利害関係者の整理も不可欠です。条件面でもめ事が発生したり、伝え方一つで争いに発展したりする事例に何度も触れてきました。長年連れ添った妻が数億円で会社が売却できると知ったとたん、離婚を申し出て財産を折半するよう申し出た、という例さえあるのです。

3-2 時間を有効に使う

売却側のオーナーにとって、売りたいと思うタイミングは、唐突に訪れることが多いのではないでしょうか。

- 病気や事故のとき

- 後継者不在のとき

- 知り合いの社長が会社を売却したとき

こうしたことをきっかけに、一気に揺れ動くことが一般的です。ただ、その場の感情で走り出さないように気を付けましょう。

社内を見渡してみてください。社長一人にノウハウが依存していませんか? もし業務の仕組化ができていないのであれば、半年ほど時間をかけて改善するだけで、M&Aの相手が見つかる可能性が高まります。こうしたことがM&A成功率アップにつながるのです。

もちろん、ただ時間をかければいいわけではありません。“正しいプロセス”に時間をかけることが求められます。ある事象をダラダラと考え、先送りするのはご法度です。答えが出ないのであれば、なぜ答えられないのかを掘り下げてください。

コラム③ 75歳社長はなぜM&Aに踏み切ったのか

ある社長は長男に会社を継がせたいと長らく思っていました。自社に入社させ、一人前に育てようと熱心に教育していました。ですが、社長の思いに反して、息子は「社長になる気はない」と決めていました。社長である父の教育を父の“エゴ”として捉え、疎ましくさえ感じていました。 こうしたボタンの掛け違いから仕事以外の会話がなくなり、その会話も誰か別の人が間に入らないと成立しないほど関係が悪化してしまいました。結局、この社長は息子に継がせることを断念し、M&Aで同業者に売却する道を選びました。 家族の存在は近いようで遠く、思いを勝手に解釈してしまうケースがあります。本来であれば、この社長は教育ではなく、『長男とお互いに腹を割って話すこと』に時間をかけるべきでした。一度の話し合いで結論が出せなければ、数年後にまた約束して話し合うといった工夫も求められます。正しいプロセスに注力することが、円滑な問題解決につながるのです。

3-3 信頼できるM&Aコンサルタントを選ぶ

売却側のオーナーにとっては、M&Aは一生に一度かもしれません。その一度きりの機会で、人生を長く共にしてきた会社を第三者に譲ることになります。その一大事をM&Aコンサルタントが仲介役として先導しますが、彼らの役割が成功のカギを握っているといっても過言ではありません。

ただし、警戒するべきなのは、成約ありきの姿勢がにじむ仲介会社です。以下のような言動がある場合は注意してください。

- 売却、買収までの流れは力説するが、M&A後の段取りの説明や準備をしているそぶりがない

- 「これ以上時間が経つと(相手方との交渉が)終わってしまう」などとあおるような口調で成約を迫る

M&A仲介業者はあくまで『仲介』の立場であるため、M&A後のトラブルには関与しないという態度を示す業者も少なくありません。トラブルの原因がどこにあるか白黒つけることが難しい場合もあるため、長期的な関係性を築いてくれるコンサルタントを選ぶことをお勧めします。

「大手だから」や「成約実績豊富だから」と会社の“看板”に安心しきっていいのでしょうか? 歴史やデータを含め、それらを充分に使いこなせるかどうかは、担当者の腕次第です。見極めるべきは、担当者が『オーナーの言葉を理解し、洗練させることができるかどうか』です。コミュニケーションを取る際には十分に気を付けてください。

4 M&Aの成功率が低くなる要因は?

M&Aの成功は、短期的なものだけではありません。5年~10年経過したときにも良かったと思ってもらえる状態にあるのが理想的であるため、成功の判断には一定の時間を要します。一方、失敗は誰の目からも明らかです。こうした典型例をまとめてみます。

4-1 売手、買手のどちらか一方しか成功と受け止められない事例

売却側だけの成功:オーナーの売り逃げ

M&Aでは自社を売却した瞬間に多額のお金が入ります。すると、「あとは知らない」といわんばかりの姿勢で経営責任から一気に離れていってしまうオーナーがいます。さらにひどいのは、有力な取引先が見直しになることを事前に知りながら売却する場合です。

筆者の経験では、治療に専念したい、本当にやりたいことと違う、といったやむを得ない場合を除き、売却後すぐに引退したいというオーナーは少ないです。むしろ、会社に愛着があり、人生の一部である会社の経営を手放すことが難しい人のほうが多いのです。

オーナーの売り逃げに遭った従業員からすれば、誰を信じていいか分からなくなるでしょう。売却側のオーナーや社長の影響力を期待していた買収企業側からしても、どうしていいか路頭に迷う状況になってしまいます。

そこで、買収企業側は、「すぐ辞めます」という売却オーナーの条件が入っていたら、納得する理由があるかどうかを必ず確認してください。買収監査を詳細にすること、売却企業のオーナーが一定程度の責任で事業を継続してもらうこと、などの契約内容にすることも推奨します。

買収側だけの成功:売手の権利や口座を狙う

M&Aを実施する際、売却側の企業が持つ権利や口座を欲し、文化や風土を大事にしない買収企業が存在します。つまり、売手企業を“モノ”としか見ていないのです。立地の良い場所でビジネスを展開している小売店や整備工場、許認可だけ手にさえ入ればいい、と考えています。

売却企業からすれば、こんな相手とM&Aはしないと肝に銘じていることでしょう。ですが、交渉の場でこうした悪意を見抜くのは難しいため、トラブルに発展しないためにも契約書の項目を入念に検討したり、チェックしたりする必要があります。

4-2 売手の失敗事例

キーマンの離脱

M&Aで気を付けなければいけないのは、開示のタイミングです。M&Aの前に開示をしなかったゆえに機嫌を損ねるキーマンがいます。逆にM&Aの前に開示してしまったがゆえに、M&Aに関する条件にさまざまな注文をつけようとするキーマンもいます。こうした経緯で、会社の重要なポジションを担うキーマンが辞めてしまう恐れがあります。

- キーマンが転職しやすい状況にあるのか

- 業界水準として十分な給与を与えているか

- キーマンとその家族の関係はどうか(子どもがいる、住宅ローンがある、など)

こうした状況を複合的に事前に普段から把握しておくことが、離脱を防ぐためのヒントになります。

4-3 買手の失敗事例

簿外債務などの発覚

簿外債務とは、

- 従業員の未払い残業代

- 退職金の積み立て不足

- 不良在庫

- 追徴課税

などを指します。買収金額だけではなく、簿外債務の分も事業で回収する必要があるため、投資回収に至らないリスクが高まります。

また、DCF法(ディスカウント・キャッシュ・フロー法)で企業価値を算出する際に将来の事業計画を立てますが、費用の見積もりが間違っている場合があります。「聞かれなかったから」と答えない売却オーナーもいるので気を付けてください。悪意を持って事実を隠していることさえあります。

対応方法で特に重視すべきは、株式譲渡契約書等のM&Aの契約書における表明保証の項目を充実させること、です。この点については、顧問弁護士よりも企業法務やM&Aに詳しい弁護士に力を貸してもらうことが望ましいです。

※DCF法:会社の事業価値を評価する方法の一つ。将来のキャッシュフローを現在の価値に換算し直して算出する。

M&A前の説明と実態の乖離

「話が違うじゃないか!」と激怒する買収側のオーナーの話題を何度も耳にしたことがあります。この原因は大きく分け3つあります。

①自分が想像していた以上に速いスピード感でM&Aのプロセスが進んでいる

②現地調査をせずに書面のみで判断してしまう(実務でよく起こる事象です)

③仲介会社や譲渡側オーナーが故意または重過失によって情報を間違えて伝えている

①だと感じたら、必ず立ち止まってください。冷静になることが、違いを見極めるために欠かせません。

②の場合は、しっかりと目視で確認することをお勧めします。情報漏洩の防止を前提としながらも、工場、店舗、商品、設備、あらゆる実態を把握する、チェックするに尽きます。

③は非常にデリケートな問題であるため、こうした記事での記載は避けますが、前述の表明保証を充実させ、弁護士をはじめとした専門的な知見を有するプロフェッショナルに相談してください。

5 まとめ

M&Aは人生と経営における大きな岐路。誰しも成功したい、そして失敗したくないと思うのは当たり前です。

「自分にはまだ関係ない」「将来のことだから」と経営課題を先送りにされている方はいませんか? 後々になって「あのときこうしておけばよかった」と後悔しては本当に惜しいです。

ここで紹介したM&Aの成功率を高める方法は、今から実践できるものも含まれています。

来るべきときに備えて、成功への土台をつくっていきましょう。

M&Aの成功率を高めたい経営者の方は、経験豊富なコンサルタントがそろうM&A worksまでお気軽にご相談ください。

コメント